인도 알루미늄 시장동향

인도 KOTRA 2023/12/13

인프라 개발 수요와 비례하는 꾸준한 성장세

원자재는 풍부하나 구조물 수입도 높은 편

한국산 수입 규모는 코로나19 이후 점차 회복 중

상품명 및 HS Code

HS 코드 체계에서 알루미늄 및 알루미늄의 제품은 76류 이하로 분류되는데, 건축의 자재로 사용되는 지붕, 교량 등의 알루미늄 구조물은 7610.90에 속한다.

시장동향

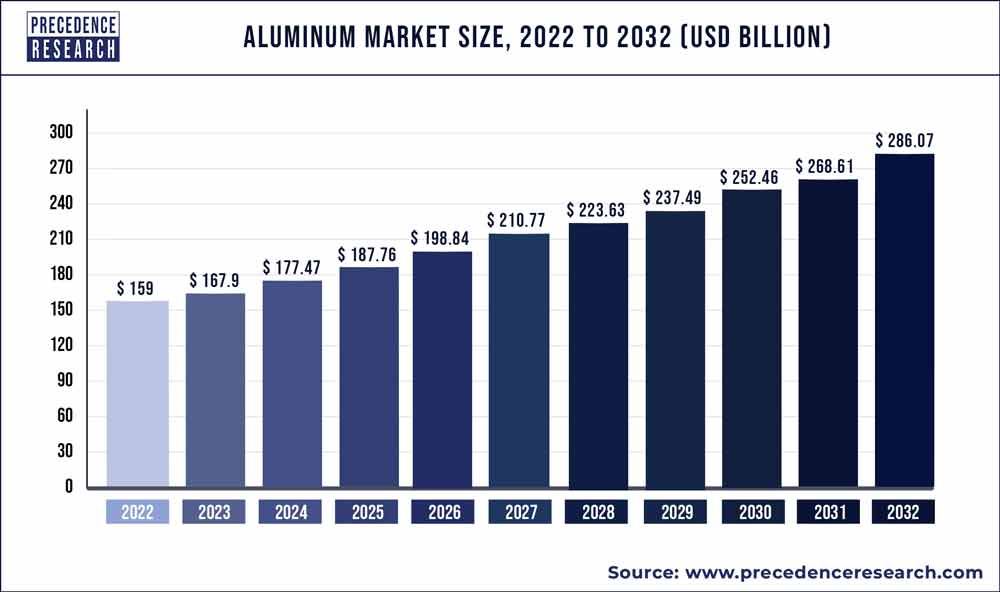

보크사이트(Bauxite) 광석에서 발견되는 알루미늄은 세계에서 두 번째로 많이 사용되는 금속이다. 뛰어난 경량성, 내구성, 전도성 및 가단성을 보유하고 있으며, 녹이 잘 슬지 않는다는 특성으로 운송기기 구조물, 주방용품, 선로, 케이블, 건축 자재 등에 폭넓게 사용된다. 세계 알루미늄 시장은 연평균 6.1% 성장하고 있다. 그중 인도와 같이 인프라 발전 가능성이 높은 개발도상국들이 다수 포진하고 있는 아시아태평양 지역은 세계 알루미늄 시장 규모의 65% 이상을 차지한다.

<세계 알루미늄 시장 규모 및 전망치>

(단위: 10억 달러)

[자료: Precesence Research]

인도의 보크사이트 생산량은 세계 5위에 달한다. 인도의 알루미늄 시장은 풍부한 원자재를 기반으로 연평균 4.34% 성장하고 있다. 알루미늄을 포함한 광물 탐사 및 개발 분야에 대한 해외직접투자(FDI)의 100%에 해당하는 금액이 별도 승인 없이 자동으로(Automatic route) 허용되는 등 대외 개방되어 있다. 지난 2020년 3월을 기준으로, 인도 금속 산업은 20년간 134억 달러의 FDI를 유치한 바 있다. 글로벌 컨설팅사 TechSci Research에 따르면, 2023년 기준 약 96억 4천만 달러에 달하는 인도의 알루미늄 시장 규모는 5년 내 123억 달러로 성장이 예상된다.

인도 전역의 적극적인 인프라 개발 기조는 23-24 회계연도 예산안에도 반영되어있다. ‘스마트 시티(Smart City)’, ‘모두를 위한 주택(Housing for All)’ 등의 도시화 및 건설 이니셔티브와 도로 및 교량 구축에 집중된 ‘국가 인프라 파이프라인(NIP)’ 정책 수립, 도시 인프라 개발 기금으로 1억 달러 이상 지정하는 등 인도의 개발 열풍을 여실히 보여준다. 정부 주도의 인프라 개발 수요와 GDP의 지속적인 성장은 철도 및 건설 자재에 대한 수요 증가를 견인할 것으로 예상되는데, 알루미늄 자재도 이와 비례하여 꾸준히 성장할 것으로 전망된다.

인도는 연간 약 400만 톤의 알루미늄 생산 능력을 보유하고 있다. 또한, 전 세계 보크사이트 매장량의 3%를 보유하고 있는데, 이는 세계에서 두 번째로 큰 규모다. 알루미늄은 보크사이트에서 정제되기 위해 많은 전력을 소모한다. 전력 비용이 상대적으로 저렴한 인도는 여타 주요 생산국에 비해 약 30% 저렴하게 알루미늄을 제련할 수 있는 경쟁력을 보유하고 있다.

이처럼 알루미늄 제련 및 생산이 유리한 인도는 전 세계 알루미늄 상위 10개 수출국 중 하나다. 인도의 알루미늄 수출액은 회계연도 2021년 기준 5억 8천만 달러에 그친 반면, 그 다음 해 10억 5천만 달러로 두 배 가까이 성장했다. 세부 수출 품목으로는 ‘알루미늄 괴’가 75%를 차지하고 있는데, 이처럼 합금 및 성형의 과정을 거치지 않은 형태의 알루미늄을 주로 수출한다.

수입 동향

인도의 알루미늄 구조물 수입은 코로나19 이후 소폭 감소했다. 2019년 1억 2천 달러에 달했던 수입이 이듬해 7만 달러로 주춤했으나, 2022년 다시 1억 달러 규모를 넘기며 반등했다. 한국은 코로나19 이전 對인도 알루미늄 구조물 수출 규모 2위에 달했으나, 2022년에는 10위권을 벗어났다. 그러나, 2023년 8월 기준 전년 동월 대비 수출액 340% 성장이라는 괄목할 만한 수치를 보이며 연내 10위권 회복이 전망된다.

<인도 알루미늄 구조물(7610.90) 주요 수입국>

(단위: 천 달러, %)

[자료: Global Trade Atlas]

경쟁 동향

인도 알루미늄 시장을 주도하는 주요 기업들은 외국계 기업이 아닌 현지 기업들로 구성되어 있다. 대부분의 기업들은 대도시가 아닌 보크사이트 채굴 및 운반이 용이한 공업 도시 위주로 포진하고 있다.

<주요 인도 알루미늄 제품 생산 기업>

[자료: 각 기업 홈페이지, 뉴델리무역관 재가공]

유통 구조

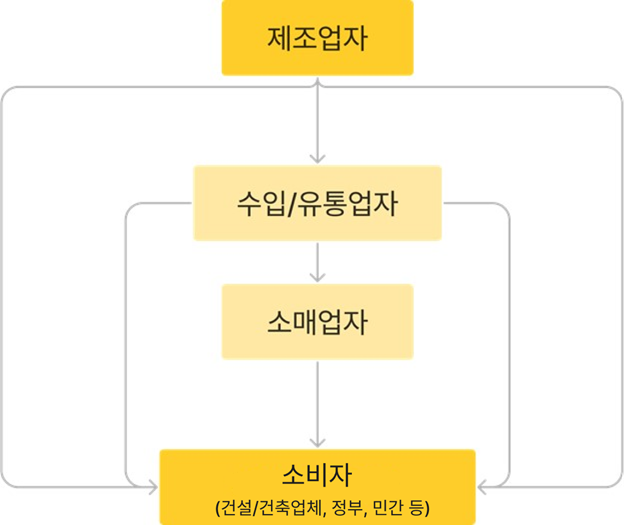

인프라 구축, 건설 등과 같이 대규모 프로젝트에 주로 활용되는 알루미늄 구조물 특성 상, 제조업자가 수입·유통업자 및 소매업자를 통해 최종 소비자에 납품하는 통상적인 유통 흐름뿐 아니라, 제조업자가 최종 소비자에 직접 납품하는 간결한 구조도 가능하다. 글로벌 제조업체의 경우 인도 내 지사를 두거나, 현지 수입 및 유통업체와 제휴를 맺어 알루미늄 구조물을 공급하고 있다. 시장 내 유통되는 제품 종류 및 품질이 대부분 유사하기 때문에, 특정 제품을 독점 납품하는 구조는 드물다.

<알루미늄 구조물 유통구조>

[자료 : KOTRA 뉴델리무역관 재가공]

관세율∙인증

알루미늄 구조물은 한-인도 CEPA의 수혜 대상 품목이다. CEPA 적용 시 10%에 해당하는 기본관세(BCD)가 면제된다. 알루미늄 및 관련 제품 수입 시 별도 인증 취득은 불요하다.

시사점

인도의 알루미늄 시장은 인프라 개발 수요 및 저렴한 생산 비용 등 여러 이점을 가지고 있다. 현재 알루미늄 무역 수지는 흑자지만 그 격차가 크지 않고, 수출은 2%대로 증가하는 반면 수입은 연평균 40%의 빠른 속도로 확대되고 있다. 인도 정부의 대규모 인프라 개발 및 도시화 정책, 투자유치 등을 원동력 삼아 인도의 알루미늄 수요는 꾸준히 증가할 것으로 전망된다.

알루미늄은 공정이 간단하고 본연의 특성을 잃지 않아 재활용이 쉽다. 또한, 재활용 시 1차 정제 및 생산 과정 대비 5%의 에너지만 소비하기 때문에 경제적이기도 하다. 인도 시장은 여전히 품질보다는 가격에 대한 영향력이 큰 시장이다. 재활용된 2차 알루미늄을 활용한 가공품 수출로 품질과 함께 가격 경쟁력을 갖추는 것이 효율적인 전략이 될 수 있다.

코로나19 이전, 한국은 중국 다음으로 가장 큰 규모로 알루미늄 구조물을 수출했다. 이후 중국은 감소세를 신속히 회복하며 다시 1위에 올라섰으나, 한국은 아직 서서히 회복 단계에 있다. 인도는 자국 제조업 보호를 위해 중국을 비롯한 값싼 수입품에 대해 반덤핑 관세 부과 등 무역 규제를 시행하고 있는데, 지난 7월에는 중국산 태양광 알루미늄 프레임 대상 덤핑 조사를 개시한 바 있다. 이처럼 인도 정부가 빈번히 시행하는 비관세장벽을 면밀히 검토하되, 경쟁국 제품에 대한 수입 규제 및 CEPA 혜택을 적극 활용하여 진출 전략을 수립하는 것이 바람직하다.

자료: Statista, 인도브랜드자산재단(IBEF), 인도 무역 포털(Indian Trade Portal), US Comtrade, Global Trade Atlas, TechSci, Volza, Hindustan Times, Times of India, Live mint 등 현지 언론 보도 및 KOTRA 뉴델리무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

본 페이지에 등재된 자료는 운영기관(KIEP) 및 EMERiCs의 공식적인 입장을 대변하고 있지 않습니다.

| 이전글 | 인도 전동기 시장동향 | 2023-11-30 |

|---|---|---|

| 다음글 | 무궁무진한 가능성, 인도의 배터리 재활용 시장 | 2023-11-30 |